- 【48812】工程机械信息网

- 【48812】泰瑞机器:泰瑞机器注塑成型配备产品线T锁模力肘杆式液压伺服注塑机、55T—1000T锁模力全电动机、450T—7000二板式

- 香港六和宝典全年资料大全

- 废饮料瓶打包机立式废纸液压打包机批发平凉

- 【48812】高韧性氮化硅陶瓷轴承特性及使用

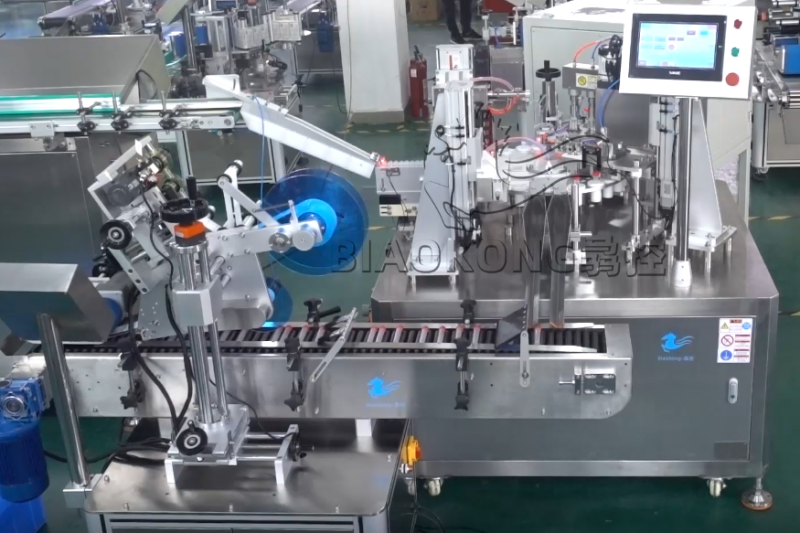

贴标机

- 【48812】中建二局研制超大型钢筋笼全体一次性吊装技能获国家发明专利授权

- Festo专用取料机械手在注塑机中的应用

- 行业资讯-挤出机新闻[43]-自动化挤出机网-中国自动化网

- 【48812】2017年10月我国塑料制品出口量为94万吨

- 可降解塑料产业链深度剖析一文搞懂它的上、中、下游

灌装机

浙江华业过会:今年IPO过关第28家 海通证券过3单

时间: 2024-06-04 11:10:39 | 作者: 圆瓶贴标机

中国经济网北京2月14日讯 深圳证券交易所上市审核委员会2023年第1次审议会议于2023年2月13日召开,审议结果为,浙江华业塑料机械股份有限公司(简称“浙江华业”)首发获通过。这是今年过会的第28家企业。

浙江华业本次发行的保荐人为海通证券股份有限公司,保荐代表人为傅清怡、颜海。这是海通证券今年保荐成功的第3单IPO项目。此前,1月13日,海通证券保荐的广州安凯微电子股份有限公司过会;1月20日,海通证券保荐的上海盛普流体设备股份有限公司过会。

浙江华业深耕于塑料机械配套件行业,主要是做塑料成型设备核心零部件研发、生产和销售,基本的产品为塑料成型设备的螺杆、机筒、哥林柱及相关配件,主要使用在于注塑机、挤出机等塑料成型设备。

夏瑜键持有发行人37.51%的股权,为发行人的控制股权的人。夏瑜键、沈春燕、夏增富分别持有发行人37.51%、18.75%、18.52%的股权,同时,夏瑜键持有发行人股东华业咨询27.13%的财产份额并担任执行事务合伙人,华业咨询持有发行人3.23%股权。夏增富、沈春燕为丈夫妻子的关系,夏瑜键为夏增富、沈春燕之子。夏增富、夏瑜键、沈春燕直接及间接支配发行人78.02%的表决权比例,为发行人实际控制人。

浙江华业本次拟在深交所创业板上市,本次拟公开发行股票数量不超过2000.00万股,占发行后总股本的比例不低于25%,最终发行数量以经深圳证券交易所审核通过和中国证监会同意注册的数量为准。公司股东本次不公开发售股份。浙江华业拟募集资金6.72亿元,用于生产基地建设项目(一期)、智能化技改项目、研发技术中心建设项目、补充流动资金及偿还银行贷款项目。

1.研发能力、成长性与板块定位问题。根据发行人申报材料,发行人基本的产品为螺杆、机筒、哥林柱,我国塑料机械配套件行业集中度较低,市场之间的竞争较为激烈。报告期内发行人研发费用占据营业收入的比重分别为4.06%、2.63%、2.62%和2.18%,占比逐期下降。发行人预计2022年扣非后归母净利润同比下降15.02%至23.11%。

请发行人:(1)说明研发人员的认定依据和认定情况,将部分高管薪酬计入研发费用的原因及合理性;(2)说明研发费用的归集、分摊与结转方式,相关内部控制制度是否健全有效;(3)结合研发人员占比、研发投入及研发成果、主要核心技术与所处细分市场其他竞争者之间的差异等情况,说明发行人是不是具备核心竞争力;(4)结合下业发展和客户的真实需求变化等情况,说明发行人是不是具备持续获取订单的能力,是不是具备成长性。同时,请保荐人发表明确意见。

2.营业收入确认问题。根据发行人申报材料,发行人境内销售根据与客户的对账单确认收入。

请发行人:说明根据对账单确认收入是否合规,是不是真的存在人为调节收入确认时点的情形。同时,请保荐人发表明确意见。

3.应收账款坏账准备计提问题。根据发行人申报材料,报告期各期末发行人对应收账款按逾期账龄法计提坏账准备,同行业可比企业主要采用自然账龄法;报告期内发行人存在对部分客户延长信用期的情形。

请发行人:(1)说明坏账准备计提政策与同行业可比企业存在较大差异的原因及合理性,是不是真的存在调节客户信用期进而调节坏账准备计提的情形;(2)说明延长客户信用期相关的内部控制制度是否健全有效。同时,请保荐人发表明确意见。

请发行人:结合下业发展、客户的真实需求变化和研发投入等,说明并披露报告期内发行人研发费用占据营业收入的比重逐期下降的原因、发行人核心技术的竞争优劣势、持续获取订单能力等情况。请保荐人发表明确意见。